Когда стоимость в двух или большем количестве рынков меняется одновременно, то возникает корреляция между рынками. Корреляцию называют положительной, когда стоимость одного актива растёт, а стоимость другого тоже поднимается. Отрицательная же она, когда стоимость одного актива поднимается, а второго – понижается.

Причины, которые лежат в основе корреляции рынка, могут различаться между рынками. Их определение может дать трейдеру возможность определить будущие движения цены в разумных пределах.

Важно ещё то, что корреляция между рынками порой нарушается, если в более широкой экономической среде начинают возникать потрясения или меняются условия (например, финансовый кризис).

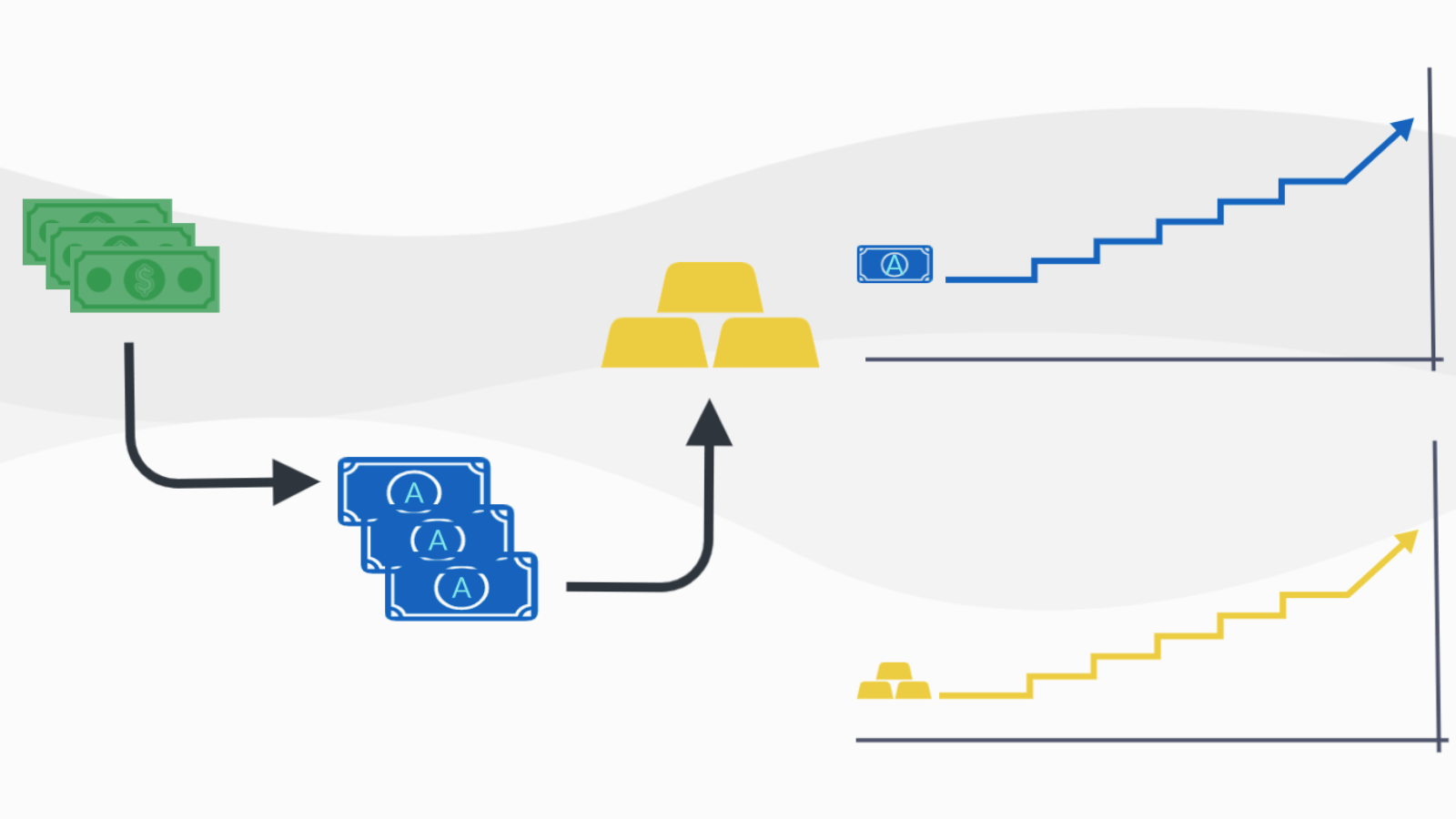

Капитал перемещается между рынками и вызывает корреляцию

Самым простым способом понять принципы корреляции рынка является анализ движения капитала между рынками.

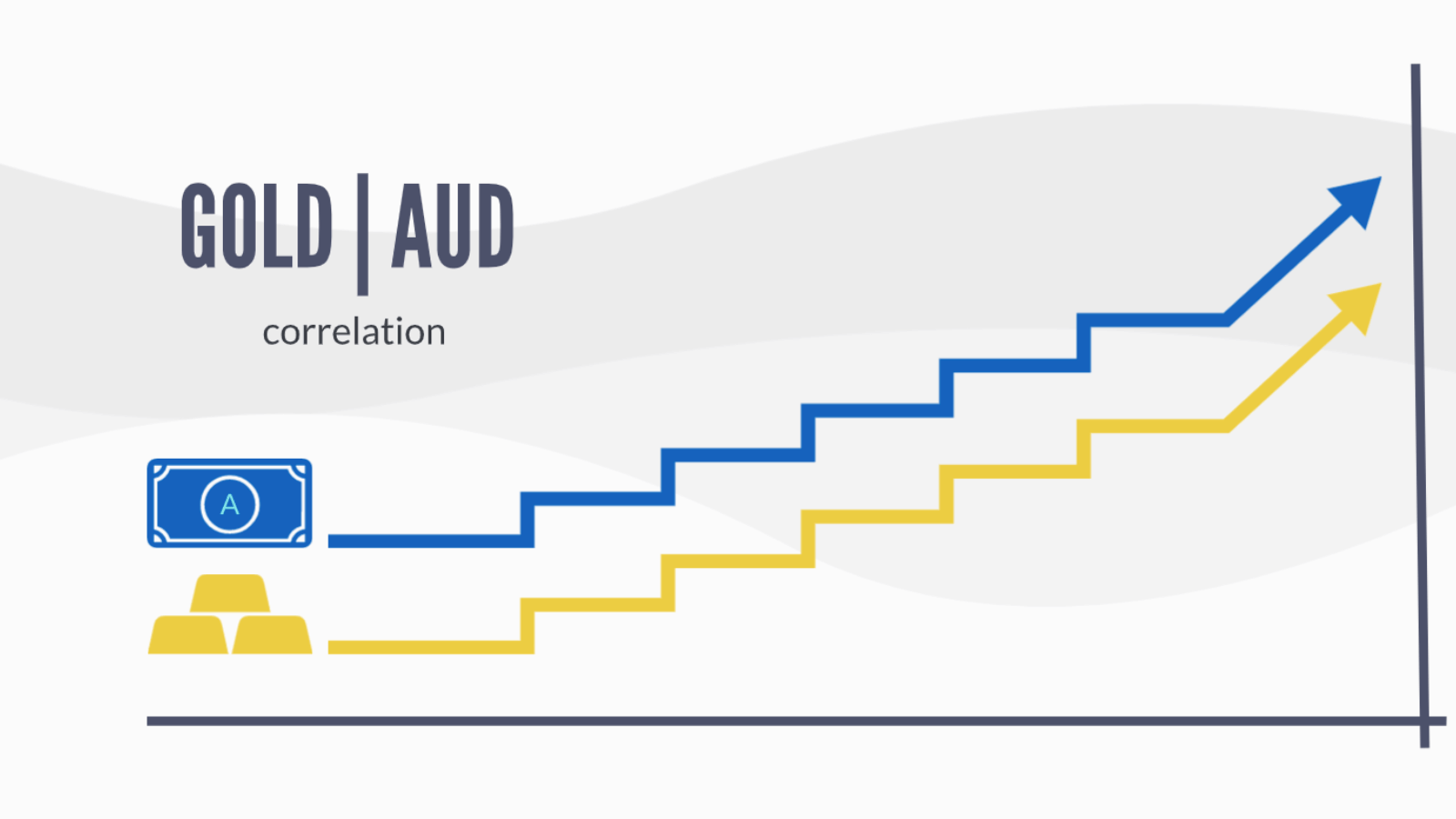

Положительная корреляция между золотом и долларом Австралии

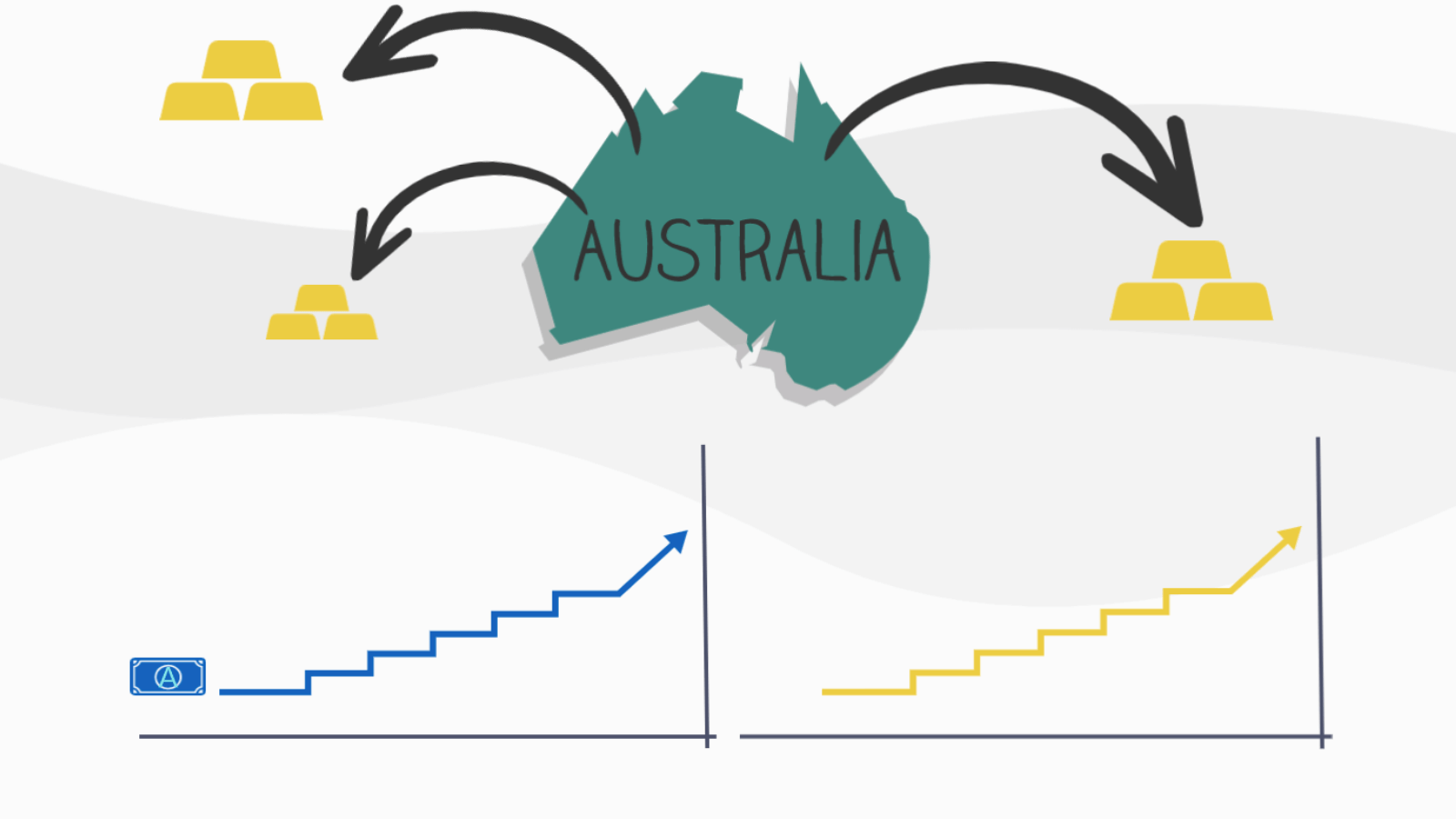

Доллар Австралии хорошо коррелирует со стоимостью золота. Так происходит потому, что Австралия является важным производителем драгоценного металла, который она экспортирует на мировой рынок. Чтобы купить золото у поставщиков из Австралии, покупатель сразу должен конвертировать валюту, которая используется, в австралийский доллар.

Если стоимость золота повышается, то покупатель драгоценного металла обязан будет приобрести больше долларов Австралии для его покупки. Ведь спрос на доллары Австралии повышается из-за того, что возникает необходимость приобретения товара. А стоимость относительного других валют тоже будет повышаться. Поэтому и существует корреляция между золотом и долларом Австралии.

Отрицательная корреляция между американским долларом и золотом

В нормальных рыночных условиях инвесторы пытаются найти способы заработать при помощи инвестирования капитала в финансовые рынки (к примеру, акции или облигации в Соединённых Штатах). Такие инвестиции считают рискованными из-за потенциальных потерь и волатильности, которые могут случиться, но подобные предприятия могут принести и хорошую прибыль.

Золото в наше время ещё является ценным, но инвесторы могут посчитать, что больше прибыли им принесёт инвестирование в рынок акций Соединённых Штатов. Это приводит к уменьшению спроса на золото. Поэтому капитал переходит от золота к акциям Соединённых Штатов. Акции в Америке могут быть приобретены только с использованием долларов США. Это значит, что при улучшении спроса на акции, вырастет спрос на американский доллар. В итоге он поднимется в стоимости. Поэтому существует отрицательная корреляция между американским долларом и золотом.

В моменты, когда экономика нестабильна, инвесторы могут терять интерес к рискованным предприятиям (как акции Соединённых Штатов или облигации) и искать способы безопасного вложения капитала (к примеру, в золото). Инвесторы продают собственные рискованные активы и получают американские доллары для того, чтобы купить золото на мировом рынке. Тогда спрос на доллар Соединённых Штатов упадёт, а на золото – повысится. Поэтому цена американского доллара падает, а цена золота – повышается.

Рыночные корреляции могут разрушаться

Иногда нормальные корреляции между рынками могут нарушаться.

Например, можно вспомнить корреляцию между американским долларом и золотом. Получается, что в периоды спада экономики трейдеры и инвесторы будут искать возможности для безопасных инвестиций в золото и будут продавать доллары.

Но в аномальных условиях, как кризис, такое поведение рынка может нарушиться. Условия экономики могут стать плохими, и инвесторы будут искать безопасные вложения в разные активы, которые могут включать в себя гособлигации Соединённых Штатов и золото. Для того чтобы купить гособлигации Соединённых Штатов, нужно купить американский доллар. В результате этого повышается их стоимость. Золото, когда оно безопасно для вложений, тоже повышается в стоимости из-за того, что спрос растёт.

В данном примере повышается и стоимость американского доллара, и стоимость золота. Поэтому корреляция между ними будет нарушена.

Использование рыночной корреляции в торговле

Трейдером могут использоваться коррелированные рынки для того, чтобы попробовать определить будущие движения цены одного рынка, используя данные о другом.

AUD/USD и золото

По примеру с долларом Австралии и золотом понятно, что в нормальных рыночных условиях есть положительная корреляция между данными активами.

Допустим, было несколько отчётов с плохими данным по экономике Соединённых Штатов. Инвесторы могут допустить, что условия бизнеса усложнились для работы и изъять капитал из фондовых рынков. Потому капиталы перемещаются из фондового рынка, ведь инвесторы пытаются найти возможность для того, чтобы вложить капитал в другом месте.

Инвесторы понимают, что на золото может появиться спрос, когда они ищут безопасные вложения во время нестабильности рынка. Трейдеры понимают, что если Австралия – крупный производитель золота, то валюта этой страны будет повышаться в стоимости, чтобы появилась возможность приобрести всё золото подороже. Трейдеры понимают, что с большой долей вероятности для этого нужно будет продать американские доллары. В итоге цена доллара Соединённых Штатов понижается, а доллара Австралии – повышается.

В итоге трейдеры могут искать возможность для того, чтобы купить AUD/USD.

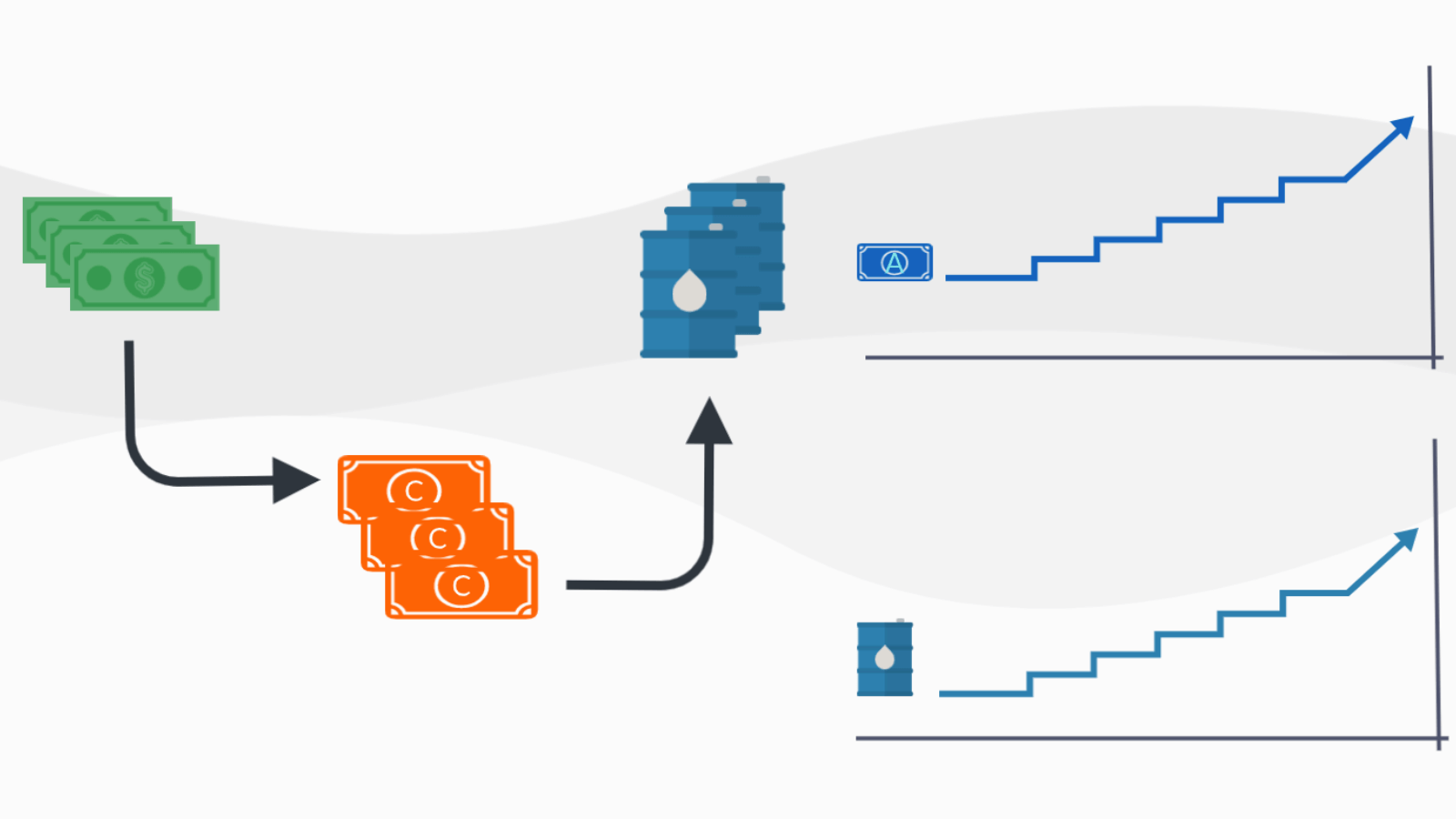

Нефть и CAD

В нормальных рыночных условиях есть положительная корреляция между долларом Канады и нефтью.

В наше время Соединённые Штаты – это крупнейший потребитель нефти в мире. Канада же – один из самых крупных её экспортёров. Экономика этой страны сильно зависит от Америки. 75 процентов полного экспорта Канады и почти вся нефть, которая производится ею, идёт в Штаты.

Сейчас импортёры нефти в Америке должны использовать доллары Канады для того, чтобы купить нефть из Канады. Во время роста стоимости нефти нужно больше долларов Канады для того, чтобы её приобрести, поэтому импортёры должны конвертировать больше американских долларов в канадскую валюту. В итоге растёт спрос на доллары Канады, уменьшается спрос на американскую валюту, а цена доллара Канады относительно американской валюты повышается.

Можно найти шансы для торговли долларом Канады во время того, как ситуация в мире приведёт к повышению стоимости нефти. К примеру, когда буря прекращает нефтяное производство в отдельных регионах США. Предложение нефти падает, ведь производство остановилось. Спрос не упал, поэтому и стоимость нефти поднимается, а ещё повышается спрос на доллары Канады. Теперь трейдеры должны искать шанс для того, чтобы купить доллары Канады.

Фондовые рынки и франк Швейцарии

В нормальных условиях рынка есть отрицательная корреляция между фондовыми рынками и франком Швейцарии.

Швейцарскую валюту обычно считают безопасной, поэтому при нестабильности экономики инвесторы пытаются найти возможность для вложения капитала в франк Швейцарии, а не в другие валюты, которые являются куда более рискованными, как и фондовые рынки.

К примеру, если выпущены плохие отчёты по экономике Соединённых Штатов, то инвесторы могут изымать капитал из американских фондовых рынков для его вложения в безопасные активы, такие как франк Швейцарии.

Если так случится, то инвесторы будут покупать франк Швейцарии, что повысит стоимость из-за увеличения спроса. И если трейдер видит экономический спад в Америке, то может искать шансы для покупки франков Швейцарии против остальных валют.