Когда уже хорошо известно, что же такое акции и фонды, резонным становится вопрос – а как же ими торговать? Тут всё зависит от того, насколько активным трейдером или инвестором вы будете.

Желающие приобрести и удерживать акции несколько лет, могут воспользоваться банком, предоставляющим такую возможность. В этом случае вам придётся платить двойную комиссию – первую при покупке акций, а вторую при их продаже. Получается дороговато, но если рост цен приобретённых акций значительный, доходы существенно покроют затраты на комиссии.

Онлайн-брокеры для более активной торговли

Если вы желаете продавать и покупать акции быстро и пользоваться всеми плюсами краткосрочной перспективы, то данный метод вам не подойдёт. Ведь при каждой торговой операции взимаются комиссии, размер которых превысит почти любую доходность.

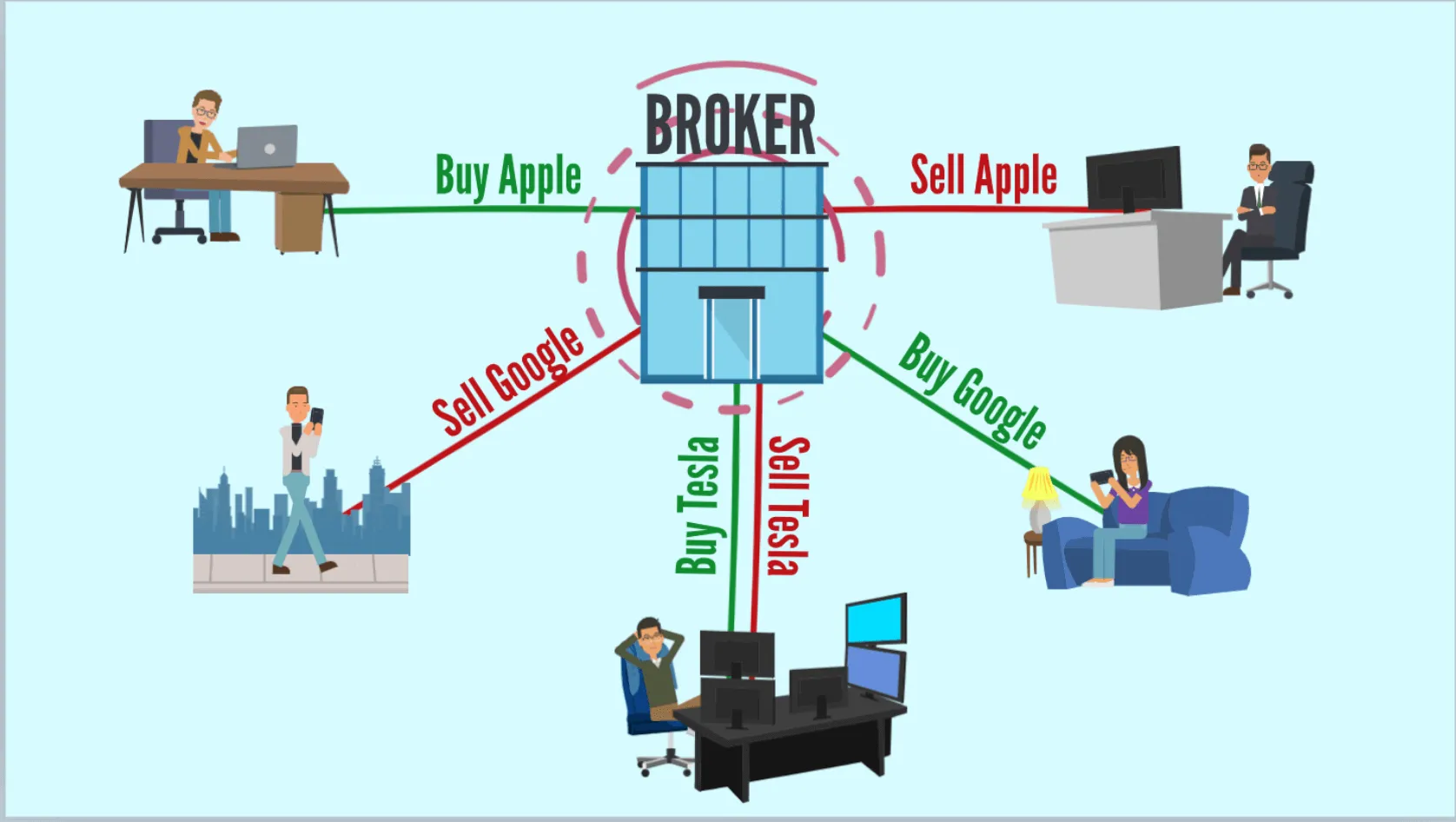

Для желающих быть активнее на рынках лучшим решением является торговля через онлайн-брокеров (или торговые площадки).

Данный процесс прост, с помощью торговой платформы вы размещаете ордер у брокера. Торговая платформа – это программное обеспечение, которые будет исполнять ордер на вашу продажу или покупку.

Есть два способа торговли акциями

Методы торговли существенно изменилась в последнее время. Раньше при желании торговли акциями единственным выходом являлось получение реальной акции и владение ею до момента продажи.

Сейчас же есть ещё один способ торговли – использовать контракты на разницу.

Контракт на разницу, так называемый CFD-контракт. Он даёт возможность получения прибыли на тех же ценовых движениях, но вы не будете получать акции во владение.

CFD является соглашением между продавцом и покупателем

Контракт на разницу – это, по сути, обычное двухстороннее соглашение, где с одной стороны покупатель, а с другой – продавец. В основном первая сторона – трейдер, а вторая – поставщик CFD или брокер.

Это чем-то похоже на спор о том, куда пойдёт цена акции.

Допустим, вы уверены, что стоимость акций Apple в ближайшее время вырастет и открываете ордер на покупку. Торговая платформа моментально ищет трейдера с противоположным запросом (на падение акций) и автоматически заключает между вами тот самый CFD-контракт. Так как брокер обязуется обеспечивать ликвидность своим трейдерам, он может выступать второй стороной сделки.

Акции Apple выросли, и вы решаете продать их, закрыв сделку. В этом случае вы получите прибыль в виде выплаты противоположной стороны. Если фонды упадут в цене, вы выплачиваете противоположной стороне его прибыль, так как он открывал контракт на падение.

Сами акции не передаются при торговле и в этом главные преимущества контрактов на разницу. Например, сделки совершаются мгновенно и для начала трейдинга не нужно обладать огромным капиталом.

Это довольно грубое описание технологии CFD, ведь существуют еще и такие факторы, как объем сделки, кредитное плечо, цены закрытия/открытия и пр. Но на данном этапе обучения этого вполне достаточно.

Базовая акция определяет цену контракта на разницу

Реальная стоимость акции определяет цену, по которой будет заключаться CFD-контракт. При этом вы должны помнить, что не получаете акцию в собственность и не можете ею торговать.

Цена во время торговли CFD акциями равна стоимости акций. Они не могут торговаться в отрыве.

Кредитное плечо

Кроме скорости и удобства торговли, у CFD есть ещё одно существенное преимущество – наличие кредитного плеча.

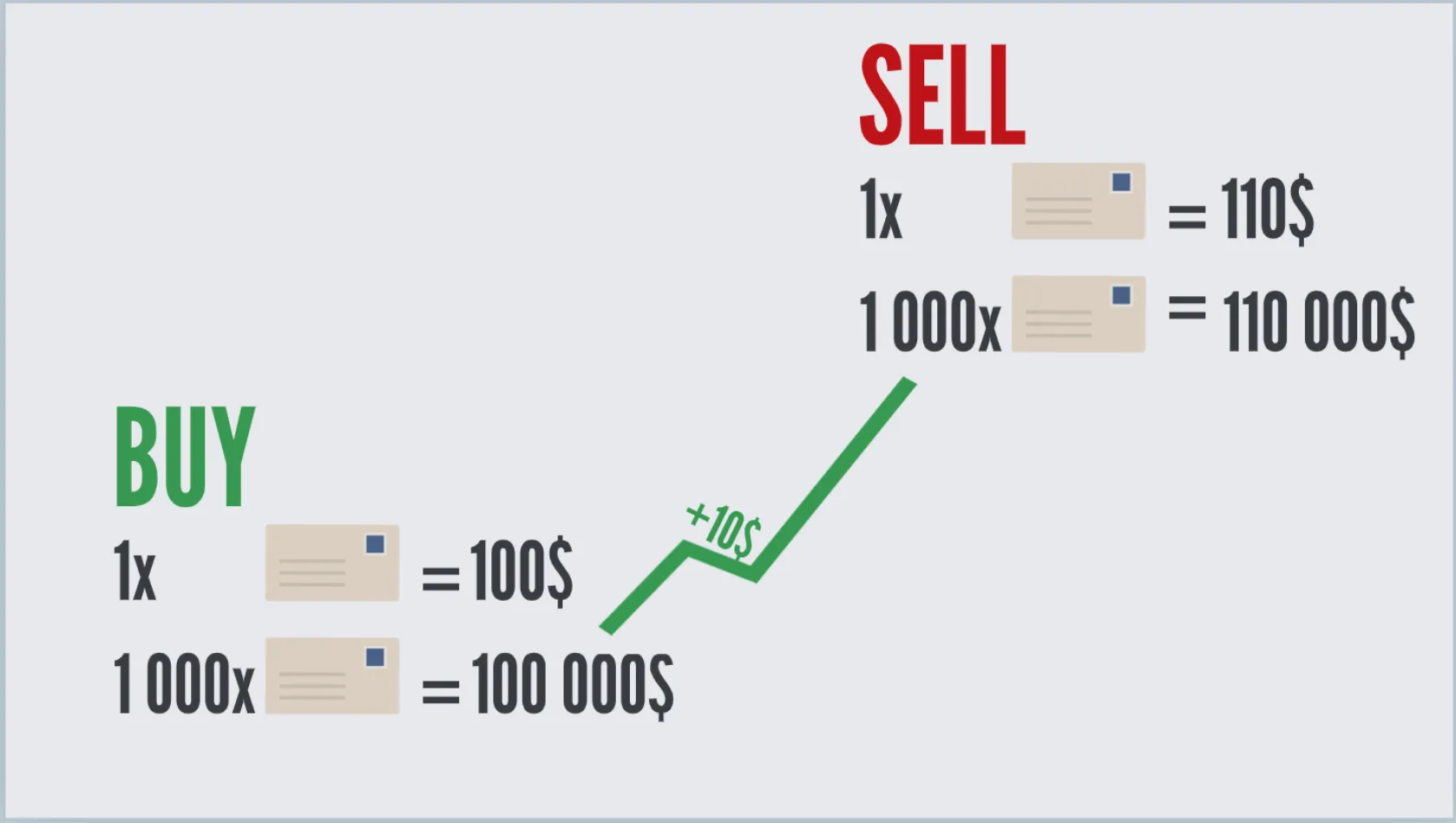

При обычной покупке акции вам нужно иметь определённое количество средств для сделки, зачастую довольно большое. К примеру, если один фонд стоит 100 долларов, а вы хотели бы купить 1 000, то на вашем счету должно быть 100 000 долларов.

Если фонды подорожают на 10 долларов, то полная стоимость будет равняться 110 000, и вы получите 10 000 долларов прибыли. Но для такой сделки нужно обладать всё теми же 100 000, которых нет у большинства начинающих трейдеров.

Кредитное плечо позволяет торговать большими объёмами, получая больше прибыли, имя на счету значительно меньше средств. Это достигается благодаря выдаче займа брокеров на время сделки.

Рассмотрим на том же примере: чтобы купить 1 000 акций по общей стоимости 100 000 долларов у вас на счету должно быть всего лишь 10 000. Остальные 90 000 вам предоставит брокер в качестве займа. Как только фонды подорожают на 10 долларов, и вы их продадите за 110 000, брокер тут же вернёт обратно свои 90 000. У вас останется на счету 20 000 долларов (10 000 первоначальный счет и 10 000 прибыли).

Такое кредитное плечо обозначается 10:1 или 10%. То есть, вам нужно иметь на своём счету 10 процентов от полной стоимости для заключения контракта.

Очевидно, что данный механизм позволяет зарабатывать значительно больше, чем позволит ваш капитал при традиционной торговле акциями.

Обратная сторона кредитного плеча

Каждый трейдер должен помнить, потери точно так же могут быть более высокими. Если акции упадут в стоимости на 1 доллар, то вы потеряете 1 000 долларов и ваш капитал будет равняться 9 000 долларам. В этом случае вы лишаетесь 10 процентов счета.

Для предотвращения так называемого «слива» (потери всего капитала) существует множество техник управления капиталом. Например, обязательство рисковать не больше, чем 2 процентами вашего капитала в одной сделке.

Торговые издержки

Совершается ли покупка традиционно через банк или с помощью контрактов на разницу в любом случае вам придётся оплачивать услуги провайдера в виде комиссий.

Комиссии и спреды

Все компании, предоставляющие услугу CFD-трейдинга, взимают спреды с каждой торговой операции. Спред – это разница между ценой покупки актива и ценой продажи. Ближайшая аналогия – это заработок валютных обменников на разнице покупки и продаже актива.

Овернайт (своп)

Во время торговли CFD вы должны будете заплатить за все открытые длинные позиции, оставленные на ночь. Чаще всего выплаты основываются на курсах займа между банками или LIBOR. Но иногда они будут установлены самим брокером.

Если вы имеете открытую короткую позицию, то обычно вам выплачивают по курсу займа. Но только в том случае, если он не сильно низкий.

Трейдер получает дивиденды за контракт на разницу

Во время торговли CFD акциями вы получаете право на дивиденды, если у вас есть контракт на разницу за день до даты дивидендов. При получении в собственность пакета акций (контракт на разницу до данного дня) вы получите право на выплаты. На сайте компании, акции которой вас интересуют, всегда можно найти дату. Обычно она находится на странице отношения с инвесторами.

Для получения дивидендов вы должны иметь открытую позицию. Сумма будет выплачиваться за любую акцию в вашем владении. К примеру, если вы владеете акциями компании, выплачивающей 0.10 долларов за акцию каждый квартал, то получите по 0.10 долларов за акцию.

Реальная дата выплаты дивидендов и будет главной. Для контракта на разницу процесс выплаты чаще всего проще, чем для акций. Выплачиваться дивиденды по акциям могут через недели после экс дивидендной даты. А вот для CFD вы получите их уже на следующий день.

Трейдер обязан выплачивать дивиденды за короткие позиции

Если у вас есть открытая длинная позиция, то вы получаете право на дивиденды в случае владения CFD за сутки до экс дивидендной даты. Но вы должны сами выплатить сумму дивидендов, если имеете открытую короткую позицию.

Помните, что открытые позиции принуждают вас выплатить данную сумму. Если вы имеете открытый шорт на акции компании (которая платит дивиденды), то с вас будет взиматься сумма дивидендов за все ваши акции.

Вы должны выплачивать дивиденды, но не имеете прав, которые есть у владельца. К примеру, акционер может посещать встречи акционеров или голосовать, а владелец контракта на разницу – нет.

Традиционные акции против CFD

Трейдер сам решает, заниматься классической торговлей акциями через банк или посредством CFD-контрактов. Каждый вид торговли имеет свои достоинства и недостатки. Например, если трейдер держит позицию на протяжении долгого времени, то может решить купить реальную акцию, ведь она имеет свою финансовую подоплёку.

Процесс открытия шортов с CFD будет куда проще, чем аналогичный процесс с акциями. Всё потому, что в первом случае соглашение будет заключаться между брокером и вами. В случае продажи акций компания должна будет дать вам реальные акции для продажи, чтобы потом купить их дешевле.

Финансовые регуляторы периодически могут запретить открытие шортов на акции. Всё зависит от условий регулятора. Шортам на CFD подобное ограничение почти не грозит.

В случае использования контракта на разницу вы можете получить преимущество от повышения рентабельности, ведь у вас в доступе есть кредитное плечо.